みなさんは資産チェックはどれくらいの頻度でされているでしょうか?

毎日されている方もいらっしゃるでしょうし、毎月、あるいは1年に1度だけというかたと千差万別だと思います。

私の場合には3ヶ月に1度チェックするようにしています。

バリュー平均法と呼ばれる投資法を用いており、以下のステップでチェックするようにしています。

- あらかじめ資産残高の増え方をシミュレート

- チェック時期を迎えると資産額とシミュレーションを比較する

- シミュレーションよりも資産額が上なら売り、下なら買い注文

- 同時にリバランスを行う

ここでかかる時間はたったの15分。

資産チェックというのはインデックス投資で行っている限りこんなもんで終わってしまうんですよね。

この記事では私の資産チェックはどのように行っているのかなどについて考えてみました。

ひめだかの資産チェックの方法

ではさっそく私の試算チェックの方法についてリストアップしてみましょう。

資産チェックの間隔

私は1年で4回資産チェックを行っており、1月、4月、7月、10月に行っています。

どうして年4回にしているのかというと、もともとバリュー平均法の指南書である岡本和久さんの著書で年4回がおすすめというのを鵜呑みにしているだけなんですね。

これ以上でもこれ以下でもなく、ちょうどいいくらいかなという感覚で気に入っていますね。

証券会社のHPで資産額を把握

年に4回の資産把握の時期になると証券会社のHP(私の場合にはSBI証券です)にアクセスして資産残高を把握しています。

私が投資するファンドは以下の通り。

- eMAXIS (無印・Slim)8資産均等型:8割

- EXE-i 中小型株式インデックス:1割

- たわらノーロード 先進国株式:1割

この3ファンドの資産額を把握するんですね。

たった3ファンドで処理をしているからとってもラクなのも気に入っています。

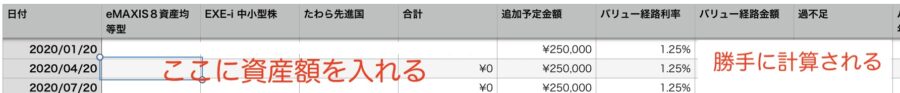

表計算ソフトに資産額を入力

資産額を把握すると次には私があらかじめ作っている表計算ソフトに資産額を入力しています。

といって入れているのは資産増加シミュレーションと実際の資産額を入れているだけのシンプルなものですね。

基本的な利回りは年5%くらいで回るようにバリュー経路の利率を入れて自動的に過不足の金額が出るようにしただけなんです。

この金額を入力すると自動的にいくら売却/購入するべきかがわかります。

売買金額を算出

さきほどの項目でご紹介した表計算ソフトのファイルに入力を終わると自動的に売買するかどうかの金額がわかります。

ちなみにバリュー経路の金額から実際の資産額を引いた数値を出すようにしていますので、マイナスだと売り注文、プラスだと買い注文ということですね。

ある意味今回の資産チェックがどうなるかがわかる瞬間でドキドキしてしまいます。

リバランスを施したうえで売買

ただ、私の場合にはそのまま売買することはありません。

売買するときにリバランス(当初設定した資産割合に戻す作業)を同時におこないますので、正しい資産額にするために売買金額を修正することにしています。

私の場合には

左にあるそれぞれのファンドの資産額とバリュー経路金額に資産の割合をかけた金額の差額を売買するようにしています。

どうせなら売買するときに割合もきちんと適正なものにしておきたいので、ついでにリバランスも欠かさないように取り組むようにしていますね。

かかる時間

長々とどのように資産チェックを行うのかを書いていたのですが、実際にかかる所要時間はたった15分です。

証券会社のHPから資産残高を入力して、過不足・リバランスを計算したあとに証券会社のHPで売買注文をいれるだけですからほとんど時間がかからないんですね。

あっという間に終わってしまいます。

次に資産チェックについて感じていることをまとめてみたいと思います。

ちなみに、具体的な方法はこちらからどうぞ↓

資産チェックについて感じること

では3ヶ月に1度の資産チェックについて感じることについてまとめてみたいと思います。

ちょうどいい間隔かな?

毎月チェックしてもいいのですが、やっぱり資産残高をチェックしすぎてもいけないかなとも感じています。

そういう意味では3ヶ月に一度のチェックはちょうどいい間隔かなと思っています。

あまりに空きすぎても、ブログを書いているネタとしては不十分ですので、ときどきはチェックしたいと感じますね。

適度に利確のたのしみを感じる

2番目に感じるのは適度に利益を確定する楽しみを感じることですね。

ドルコスト平均法の場合、ひたすら積み立てていくのに対して、バリュー平均法の場合には資産が増えすぎた場合には利確をすることが特徴的です。

これにより、相場が下落したときには資産額がバリュー経路を下回ったときの投資待機資金に再投入することにより再び投資に活かせるので多少の投資効率が落ちてもときどき利確はしていきたいと思いますね。

まとめ:今回は大幅なプラスでよかったです

今回、3ヶ月に1度の資産チェックでどのように資産が増えているのかのチェック方法をご紹介しました。

特に今回はアメリカの株高のおかげで資産が大幅に超過していたため、売却をするという喜ばしい結果となりました。

このあとの相場がどうなるかはわかりません。

しかしながら私が取り組んでいるバリュー平均法ではある程度利確も行いますので、資産を守りつつ、得られる果実は着実に得ることで資産防衛ができるかなと思っています。

これからもバリュー平均法での資産チェックは3ヶ月に1度続けていきたいと思いますね。

では、またよろしくです!

コメント