eMAXISバランス(8資産均等型)(Slimではない=Fat)の基準価額が2018年1月4日に2万円の大台を突破し、20,108円となりました。

その後あっという間に10%の下落を記録し、2019年11月現在21,000円という状態となっています。

今回は私メインに投資しているeMAXISバランス(8資産均等型) Fatが基準価額2万円=設定時の倍の金額になったことについて感じたことをまとめてみました。

2019.11.9追記

さらに追加記事として結構乱高下が激しいことについてもまとめてみました。

感じたこと

私がこのeMAXISバランス(8資産均等型)の基準価額が6年ちょっとの期間で2倍になったことについて感じたことは以下のとおりです。

- 思ったより早かった

- ほぼ全部の資産に投資している安心感

- 欲が出てくるのも実感

- かなり乱高下が激しい

思ったよりも早かった

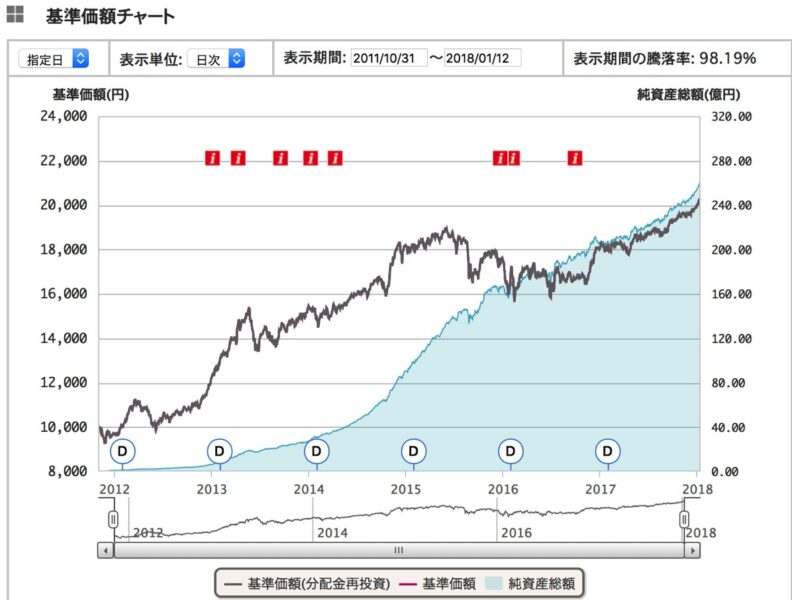

このファンドが設定されたのは2011年10月31日。

それから6年2ヶ月でeMAXISバランス(8資産均等型)は設定時の2倍の基準価額になりました。

つまり当初投資している資産が2倍になったということになります。

出典:eMAXIS公式ページ

アベノミクス効果などの効果があるというものの、私が感じたことは思ったよりも早かったという一言です。

利回りに換算するとおよそ12%。

当初8資産均等型に投資をするにあたっての利回りは5%程度を見込んでいましたのでその倍以上の利回りとなりました。

株式だけではなく、債券もREITもまんべんなく投資しているのでどうしても利回りは低下しがちですが、それでも何も考えずにこのファンドを保有しているだけで得られる利回りにしては十分すぎるのではないかと感じています。

ほぼ全部の資産に投資している安心感

このeMAXISバランス(8資産均等型)は、国内株式・先進国株式・新興国株式・国内債券・先進国債券・新興国債券・国内REIT・先進国REITの8資産を均等に投資しているといういたってシンプルな考えのファンドです。

現在では米国株のみに投資されている方も多いのですが、あるときは新興国株式が、あるときは信じられないかもしれませんが、国内債券がもっともリターンが大きい時期もあったものです。

そのたびに私はあの資産に投資しておけばよかった・・・といつも後悔をしていました。

どの資産が一番増えるかについてドンピシャで当てるのは非常に困難なことだといえます。

ましてやたいした知識も常識ももっていない素人の私なんかはとうてい無理な話です。

しかしながら全部の市場に網をはっておけばどれかは当たるだろうという考えでこのファンドに投資してきました。

消極的な考えかもしれないのですが、暴落があったとしても一番マシなアセットにも投資をしていたのだと考えることができるので保有していて安心感をもつことができたと感じています。

欲が出てくるのも実感

まんべんなくほぼ全てのアセットに投資しているeMAXISバランス(8資産均等型)ですが、他のジャンルのファンドが急進していくのをはためで見てみるともどかしいという気持ちも正直あります。

絶好調の米国株などの株式相場をみてみると一進一退を繰り返すこのファンドの基準価額速報に一喜一憂したのもまた事実です。

株価が最高値のニュースを聞きながら、1日1回送られてくる基準価額速報をみるとこっちは下がってる・・なんてこともよくありました。

何も考えずにざばーっと網を張っただけなのに、大間のマグロを取りたいと思うような欲の深さも実感しています。

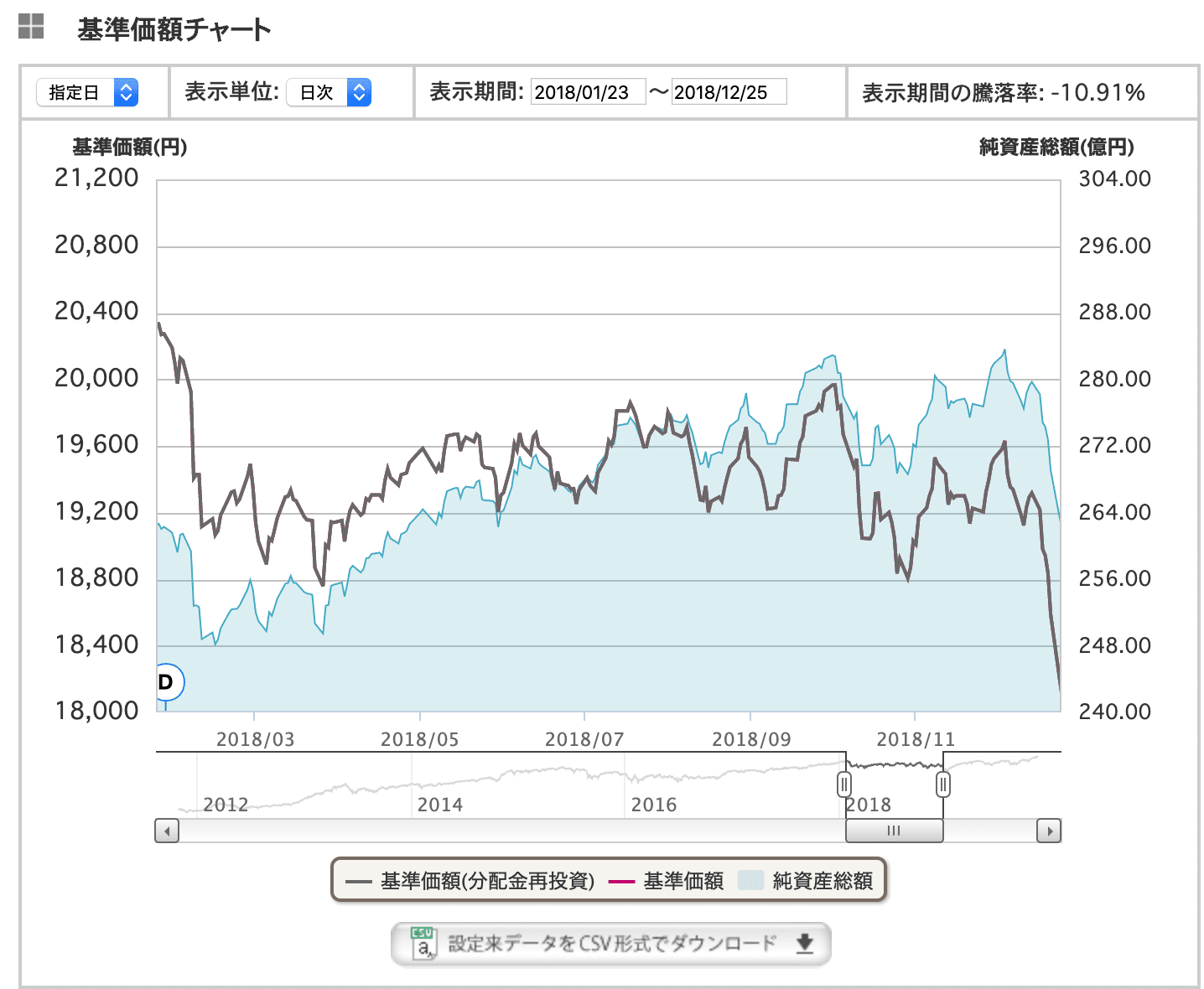

2019.11.9追記:かなり乱高下がある

この記事は2018年1月にアップしたのですが、記事を書いた直後からひたすら基準価額は下落していき、2019年12月には年初と比較して10%近い下落となりました。

ですので20,000円という基準価額になったのはほんの数週間だったのですね。

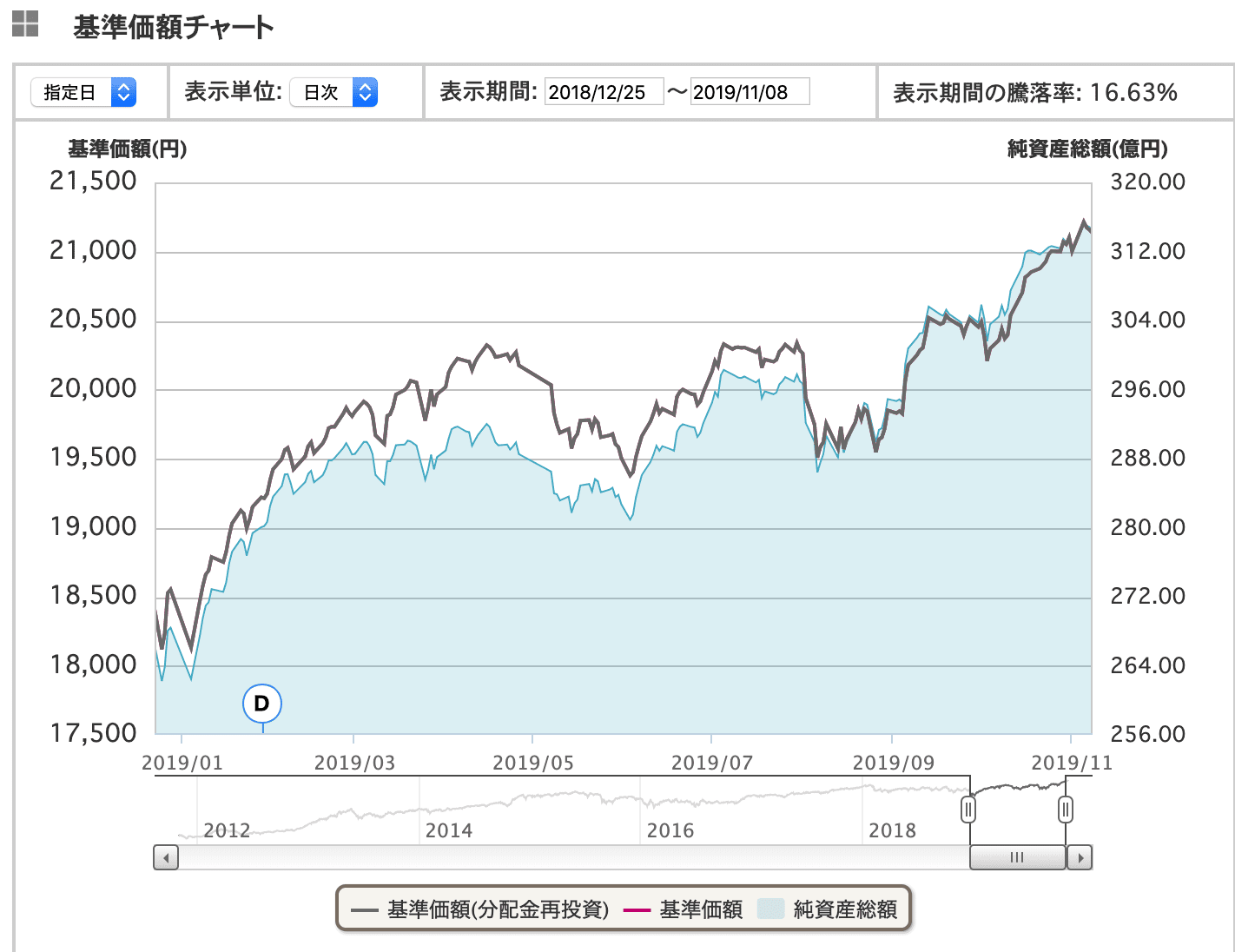

一方で2019年に入り基準価額はぐんぐん伸びていき、2019年11月現在では21,000円台まで増えることになりました。

2018年から2019年にかけては10%下がって15%上がるというバランスファンドはミドルリスク・ミドルリターンというのとはかけはなれたなかなか激しい値動きをしていたのがよくわかります。

これは8資産均等型ならではの動きではないかと思います。

値動きの激しい資産につられて上下はげしく値動きをするのですからバランスファンドは初心者向きとはいいきれないのもわかりますね。

他の資産と比較してみた

6年程度で1万口あたりの資産が2倍になったeMAXIS8資産均等型Fatと他の資産がどのようになったかをまとめてみました。

比較するのは同じeMAXIS(Fat)シリーズの以下のファンドです。

| アセット | ファンド名 |

|---|---|

| 国内株式(TOPIX) | eMAXIS TOPIXインデックス |

| 国内債券 | eMAXIS 国内債券インデックス |

| 先進国株式 | eMAXIS 先進国株式インデックス |

| 先進国債券 | eMAXIS 先進国債券インデックス |

| 新興国株式 | eMAXIS 新興国株式インデックス |

| 新興国債券 | eMAXIS 新興国債券インデックス |

| 国内REIT | eMAXIS 国内リートインデックス |

| 海外REIT | eMAXIS 先進国リートインデックス |

ファンド名のリンクはeMAXISさんの公式ページのファンド別ページにリンクしています。

データはeMAXISさんの公式ページから時系列データをいただいてまとめました。

eMAXISバランス(8資産均等型)が設定された2011年10月31の基準価額と2018年1月4日の基準価額の倍率をまとめた表が以下のとおりとなります。

| 資産ジャンル | 2011年10月31日 | 2018年1月4日 | 倍率 |

|---|---|---|---|

| 国内株式(TOPIX) | 8,838 | 23,854 | 2.7 |

| 国内債券 | 10,388 | 11,487 | 1.1 |

| 先進国株式 | 9,696 | 26,751 | 2.8 |

| 先進国債券 | 8,839 | 13,761 | 1.6 |

| 新興国株式 | 9,134 | 11,305 | 1.2 |

| 新興国債券 | 9,745 | 13,759 | 1.4 |

| 国内REIT | 10,819 | 25,138 | 2.3 |

| 海外REIT | 11,249 | 27,313 | 2.4 |

| 8資産均等型 | 10,100 | 20,108 | 2.0 |

国内株式や先進国株式は非常に高い伸びを示していたのに対して、新興国株式がさっぱりだったことがわかります。

チャイナショック前はそうでもなかったのかもしれませんが、新興国株式はまだまだ荒削りな値動きなのかなと感じました。

ただ、荒削りな分株価が上昇するときもめちゃくちゃ上昇しそうですのでなんともいえませんね。

意外に感じたのがREITです。

国内・海外とも株式ほどではないのですが、債券よりも高い伸びを示しています。

バラ持ちのほうが良かった?

このデータを取りまとめて感じたのは8資産均等型1つをもつよりそれぞれのファンドをバラで持つほうが資産の増え方が大きかったということです。

それぞれのファンドの倍率の平均を求めると約2.2倍になりました。

均等のポートフォリオにするためにかかったコストなのかどうかはわかりませんが、バラでファンドを8種類持っていたほうがパフォーマンスは良かったということになります。

ただ、均等なポートフォリオを維持するということはかなりリバランスが面倒となりますので私は仕方がないと感じています。

まとめ:これからもポートフォリオのメインにします

今回は基準価額が6年2ヶ月ほどで基準価額が2倍の2万円を突破したeMAXISバランス(8資産均等型)についてお話しました。

eMAXISバランス(8資産均等型)とそれぞれのアセットのファンドを比較した結果では、国内株式・先進国株式を保有していた場合がもっともリターンが高かったのですが、若干劣るもののREITが高い伸びを示していたこと、そして新興国株式のリターンが低かったことが特徴的でした。

ところが2018年では基準価額がだだ下がりの一方で2019年はREITが牽引したせいもあり急成長となかなかアグレッシブな値動きをするファンドとなっていますね。

私はこれからもこのeMAXISバランス(8資産均等型)をポートフォリオのメインにして投資していきたいと思っています。

できれば信託報酬が下がってくれるとありがたいなと思います。

たわらノーロードでは新規にファンドを立ち上げることなく基準価額の引き下げに成功していますので、eMAXISをeMAXIS Slimに統合するなどしていただけるとうれしいですね。

では、またよろしくです!

コメント